L’investissement locatif est la base de l’investissement immobilier. Mais est-ce toujours rentable d’investir dans des biens immobiliers en 2024, et existe-t-il d’autres solutions pour accéder à l’investissement immobilier ?

Reprenons les bases de l’investissement locatif et découvrons des solutions efficaces pour être accompagné. Je vous présente également d’autres types d’investissements immobiliers : le crowdfunding et les SCPI.

Qu’est-ce que l’investissement locatif

Comme pour tout investissement, un bien immobilier est un actif qui a pour but de vous faire gagner de l’argent.

Garages, bureaux, commerces : plusieurs types de bien peuvent être utilisés mais l’immobilier résidentiel reste le plus répandu.

Les deux principales méthodes pour tirer profit des investissements immobiliers sont :

- La location : C’est un incontournable, elle consiste à acheter un bien puis à le mettre en vente afin de générer du cash flow (des bénéfices grâce aux loyers)

- L’achat-revente : L’objectif est d’acheter un bien pour le revendre plus cher et dégager une plus-value. Il faut prendre en compte que des travaux sont à réaliser la plupart du temps.

Fonctionnement d’un investissement locatif

1. La première étape est de définir un objectif qui va servir de ligne directrice dans les choix d’investissement à prendre.

L’investissement locatif peut permettre de se dégager un revenu complémentaire, transmettre un bien à ses enfants, etc. Il existe en effet une multitude de réponses à la question « pourquoi investir dans l’immobilier ? ».

- Générer des revenus passifs pour se créer un flux de trésorerie régulier provenant des loyers perçus.

- Accroître son patrimoine par l’acquisition de biens immobiliers dans le but de générer une plus-value à long terme.

- Diversifier ses investissements en complément d’autres classes d’actifs telles que les actions, les obligations

- Optimiser la fiscalité grâce aux avantages disponibles avec les déductions d’impôts, les exemptions de plus-value, etc.

- Préparer sa retraite ou sa succession dans un objectif de transmission à ses proches.

Le choix du bien est une étape clef qui va dépendre de votre objectif initial.

➡️ Par exemple, dans le cas d’un achat d’appartement de vacances pour l’été. Il est peut-être intéressant de chercher une zone étudiante afin de pouvoir le louer en période scolaire de septembre à juin.

➡️ Autre exemple, pour cibler sa location envers une famille, des appartements de type t3 ou t4 seront des choix judicieux.

2. La partie achat nécessitera bien souvent de recherche un crédit immobilier. Vous pouvez consulter les étapes détaillées sur le site du gouvernement. Une fois propriétaire d’un bien immobilier, vient l’étape de la location.

- La location saisonnière ou location de vacances qui consiste à location d’une propriété pour de courtes périodes, généralement pendant des saisons de pointe ou des périodes de vacances. Cela peut être une option attrayante dans les régions touristiques ou les destinations de vacances populaires et permet de profiter de son bien sur les autres périodes.

- Location vide ou meublée qui est plutôt orienté long terme sur des périodes prolongées en proposant une résidence principale au locataire (en général une location meublée apporte de meilleurs rendements)

3. Certaines propriétés en nécessitent plus que d’autres : l’entretien des lieux est une étape indispensable pour conserver la valeur du logement et maximiser la plus-value pour une éventuelle revente future.

Pré-requis pour investir dans l’immobilier

L’investissement immobilier est ouvert à tous mais possède tout de même son lot de prérequis. La volonté est importante mais ne suffit pas, des ressources financières son nécessaire.

L’apport en capital

Si vous en avez la capacité, il est possible d’acheter un bien en payant directement avec son argent, sans emprunter.

| Avantages | Inconvénients |

|---|---|

| • Pas de frais d’emprunt : Évite les intérêts et les frais liés à un emprunt, ce qui peut améliorer la rentabilité de l’investissement. | • Plus rapidement imposé • Potentiel d’investissement limité • Liquidité immobilisée et épargne amputée |

Investir avec un crédit immobilier est la solution la plus utilisée car elle permet d’accéder à de plus gros biens immobiliers sans utiliser son épargne.

| Avantages | Inconvénients |

|---|---|

| • Financer avec l’argent d’une banque et conserver son épargne intacte • Bénéficier d’un levier bancaire permettant d’accéder à de meilleurs rendements • Capacité d’investissement supérieure permettant d’investir dans des biens à meilleurs rendements | • Intérêts et frais associés au crédit • Risque de difficultés financières pour rembourser |

Afin de débloquer un crédit satisfaisant, il est nécessaire de présenter un dossier d’emprunt à votre banquier (étude de marché, situation, potentiels travaux, estimation de valeur, etc).

Bien qu’il soit possible de monter ce type de dossier tout seul. Il est recommandé de passer par des experts dans le but de mettre toutes les chances de son côté pour débloquer un crédit.

Pretto est un prestataire en ligne permettant de présenter votre dossier à plus de 70 banques partenaires afin de vous trouver le meilleur prêt !

Bien sûr, le fameux CDI est un atout pour prouver que vous avez une situation stable et cohérente à votre banquier, mais cela ne fait pas tout ! Les banques utilisent le scoring bancaire en analysant plusieurs critères comme (type de contrat, situation professionnelle, impayés, découverts, etc.). Ils attribuent ensuite une note qui va définir le niveau de confiance en vous et le montant de l’emprunt accordé qui sera plus ou moins élevé.

Pour résumer, une banque cherche à prêter de l’argent à des personnes de confiance, qui gèrent suffisamment bien leur épargne pour prouver leur solvabilité (capacité à tenir ses engagements et payer ses dettes).

Plus votre capacité d’emprunt sera élevée, plus vous pourrez viser grand. Acheter un appartement ou un immeuble n’ouvre pas les mêmes opportunités de revenus, ni de gestion : d’où le fait de bien définir ses objectifs en amont.

Pourquoi investir dans l’immobilier locatif

Profiter d’une résidence secondaire pour ses vacances, préparer sa retraite, assurer sa succession… Autant de raisons d’investir dans l’immobilier qui converge vers un objectif central : s’enrichir de manière durable pour atteindre une liberté financière plus importante dans le temps.

Les avantages

Pour résumer de manière schématique l’opportunité de l’investissement locatif permettant de s’enrichir avec l’immobilier :

- Acheter un bien avec l’argent de la banque

- Posséder des locataires qui paient vos intérêts d’emprunt grâce aux loyers (auto-financement du bien)

- Valeur de l’immeuble/appartement qui grandit au fil du temps

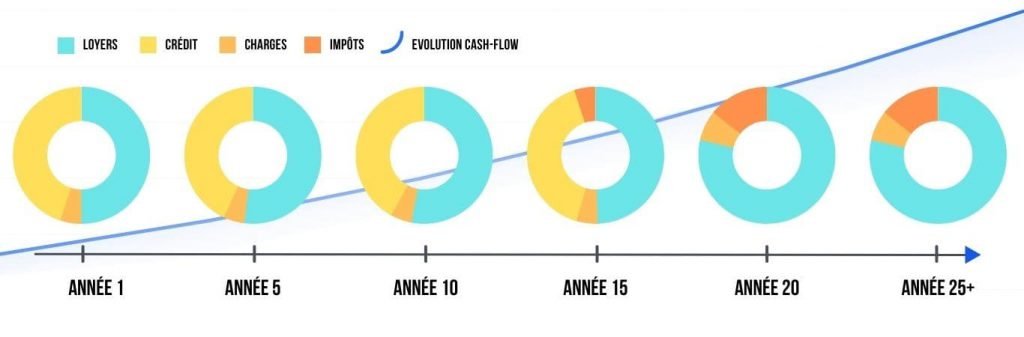

Peu importe l’objectif final, avec une vision suffisamment long terme, les rendements seront plus importants une fois que vous aurez terminé de rembourser le crédit.

Le cash flow (bénéfice net mensuel) sera alors à 100% pour vous et pourra servir également à maintenir la valeur de l’immobilier en constituant une enveloppe de rénovation.

- Les emprunts longue durée implique une période de remboursement prolongée, généralement supérieure à 15 ou 20 ans. Ils permettent de diminuer les mensualités de remboursement pour maintenir un équilibre financier et éviter le surendettement.

- Le différé d’emprunt permet de retarder la période de remboursement le temps d’une adaptation financière avant de commencer à rembourser le capital. Cela peut servir pour faire face à des dépenses imprévues comme couvrir des travaux ou sécuriser un investissement.

- Bénéficier d’un régime fiscal allégé permet de réduire ses impôts. En effet, l’Etat souhaite inciter le développement de logements récents et a mis en place plusieurs dispositifs de défiscalisation.

La fiscalité est un élément à prendre en compte dans le calcul de la rentabilité mais ne doit pas être un critère de décision à part entière.

Les inconvénients

- La nécessité d’un apport personnel important, les banques exigent généralement un taux d’endettement maximum de 33 %.

- Les charges et les frais et notamment les frais d’acquisition, les frais de notaire, les frais d’assurance, les charges de copropriété, les taxes foncières, les frais d’entretien et de réparation.

- Le risque d’impayés de loyer ou de vacance locative lorsque le logement n’est pas occupé pendant une période. Cela ne doit pas pour autant constituer un frein, le taux de loyers impayés en France est de 2% à 3%.

- La gestion locative et les travaux qui ne doivent pas être délaissés sous peine de faire diminuer la valeur du logement. Un logement remis à neuf et entretenu sera d’ailleurs plus facile à louer ou à vendre !

La gestion locative est primordiale pour que les rendements soient constants mais elle implique souvent beaucoup de travail et nécessite du temps : recherche de locataires, signature des contrats, suivi des paiements, contrôle du bien, etc.

C’est pour cela qu’il est possible de la déléguer !

Quelles solutions pour gérer l’investissement locatif

Disposer d’un capital important ou débloquer un joli emprunt ne suffit pas si vous n’êtes pas bien entouré pour investir de la meilleure des manières. Alors pourquoi se tourner vers un accompagnement ?

Tout dépend de votre niveau de connaissance et de votre disponibilité ! En effet, se lancer seul dans la gestion de son logement peut vite devenir un vrai casse-tête si vous n’êtes pas suffisamment informé.

Des solutions existent, bien entendu que déléguer la gestion de son investissement ne peut pas être fait à titre gracieux mais le temps gagné et l’optimisation des rendements rend ces intermédiaires intéressants.

Les traditionnelles agences immobilières proposent des services de gestion mais sont désormais moins compétitives que les plateformes en ligne (plus réactives, moins de frais, dossiers dématérialisés, visites virtuelles, etc.)

Beanstock

Beanstock est une solution d’investissement dans l’immobilier locatif en ligne. Elle se démarque par son accompagnement dans les projets d’investissement et sa plateforme aboutie qui rejoint son objectif : simplifier l’investissement dans l’immobilier.

Beanstock propose :

- Formation

- Recherche de bien

- Aide au financement avec mise en relation des banques

- Achat et rénovation

- Gestion locative

Constituée d’une équipe de professionnels, il est très facile de prendre contact avec un conseiller pour être accompagné dans la recherche d’un bien immobilier qui convient à sa situation.

En bref, cette solution est idéale pour être accompagné à 100% par des professionnels pour mener à bien un investissement immobilier.

Il existe des solutions pour investir dans l’immobilier sans gestion active, à la manière d’un investissement en bourse : le Crowdfunding et les SCPI.

Homunity

- Rendements élevées jusqu’à 11%/an

- Projets immobiliers qualitatifs et performants

- Large offres d’investissements : Crowdfunding, SCPI, Locatif

Bricks.co

- Investissement très accessible : 1 bricks = 10€, parfait pour se diversifier dans l’immobilier

- De bonnes rentabilités jusqu’à +12% et des revenus réguliers grâce aux obligations versées

- Une plateforme moderne et intuitive

de cashback offert

Bricks.co est une plateforme de crowdfunding immobilier uniquement. Elle permet d’investir dans des projets immobiliers locatifs. La plateforme propose des projets immobiliers situés en France, en Espagne et au Portugal.

Quels rendements espérer ?

Avant de réaliser son premier achat immobilier, il est important de prendre en compte les critères sur lesquels se base le rendement pour calculer les performances que l’on peut espérer atteindre.

Cependant, il n’y a pas de formule exacte car chaque type d’investissement possèdent des critères et situation différentes (charges, fiscalité, travaux, etc)

Calcul de la rentabilité brute = loyer annuel (ou mensuel x 12) / prix d’achat du logement x100

Ce premier calcul va permettre de calculer la rentabilité de l’investissement sans prendre en compte les différentes charges.

Exemple : 700 x 12 / 150 000 x 100 = 5,6%

La deuxième étape est donc de lister toutes les charges sur un an. Une fois la liste complète, vous pouvez

Calcul du rendement locatif net = loyer annuel – charges annuelles / prix d’achat x 100

Exemple : 700 x 9 / 150 000 x 100 = 4,2% (hypothèse de 2100€ de charges annuelle)

Si vous ne connaissez pas le montant de vos charges, il est possible de simuler approximativement en enlevant 3 mois de loyer.

Une fois votre crédit remboursé, votre rentabilité sera supérieure. Par ailleurs, les loyers ainsi que les charges peuvent évoluer chaque année, la performance est alors liée à ces fluctuations.

Conseils pour réussir son premier investissement locatif

Que vous choisissiez de réaliser votre investissement vous-même ou que vous passiez par une société de gestion, il est important de connaître les fondamentaux de l’immobilier afin de ne pas laisser le hasard prendre des choix pour vous.

Ne pas se presser

Vouloir aller trop vite est la meilleure manière de prendre des mauvaises décisions et se décourager avant même d’avoir commencé. Il est important de bien réfléchir sur ses objectifs et de comprendre chaque nouvelle étape.

Lorsqu’une opportunité se crée, il faut en revanche être capable de prendre des décisions rapidement pour ne pas se faire couper l’herbe sous le pied !

Se faire accompagner

Que ce soit par le biais d’une agence immobilière, ou d’une société en ligne comme Beanstock ou autre, il est important de se faire aider dans les démarches des différentes étapes de l’achat à la location.

D’autant plus si vous débutez et que vous souhaitez réaliser votre premier investissement. Certes, vous paierez des frais supplémentaires, mais cela restera un avantage par rapport à la quantité de travail que vous économiserez tout en profitant du réseau de la société en question !

Viser à long terme !

Avoir un horizon d’investissement sur le long terme est essentielle pour être rentable dans l’investissement immobilier.

Plus l’investissement de départ est conséquent, plus la durée d’amortissement est grande et plus les rendements seront importants avec le temps.

L’effet de levier dont font bénéficier les banques lors d’un crédit immobilier permet d’accéder à un meilleur investissement.

Le cashflow combiné à la prise de valeur du logement promettent une rentabilité élevée à long terme et une potentielle plus-value lors d’une revente.

Recommandation de lecture

Faire des recherches par soi-même, c’est très bien, mais il est possible de profiter de tout le savoir et des retours d’expérience d’expert dans ce domaine grâce diverses sources d’information comme les livres.

Si vous n’aimez pas lire, vous pouvez toujours chercher votre bonheur sur Audible.

Un condensé d’informations dans une centaine de pages ou quelques heures d’écoutes.

L’immobilier locatif en bref

Bien que la complexité de la gestion immobilière locative puisse refroidir l’engouement de départ, l’immobilier reste une solution concrète pour développer son patrimoine.

L’immobilier locatif étant relativement complexe tant en termes de gestion que d’investissement, je pense qu’il est préférable, en tant que débutant, de se tourner vers le crowdfunding et les SCPI.

Il existe en effet aujourd’hui de multiples solutions pour investir dans l’immobilier plus simplement et être accompagné par des professionnels.

Des plateformes comme Bricks.co et Homunity permettent l’investissement immobilier diversifié aux débutants. Grâce au crowdfunding immobilier et au SCPI, il est possible d’investir dans des projets de développement à des coûts réduits et de déléguer la gestion.