Profiter d’un portefeuille géré par des professionnels qui diversifient vos placements grâce à une sélection d’ETF, d’actions, d’obligations, de SCPI et de fonds euros.

Ramify est une fintech innovante spécialisée dans la gestion financière de portefeuilles. À travers ses solutions d’investissement actuelles : assurance vie ou PER, son objectif est de proposer son expertise pour accompagner les français dans la gestion de leur patrimoine.

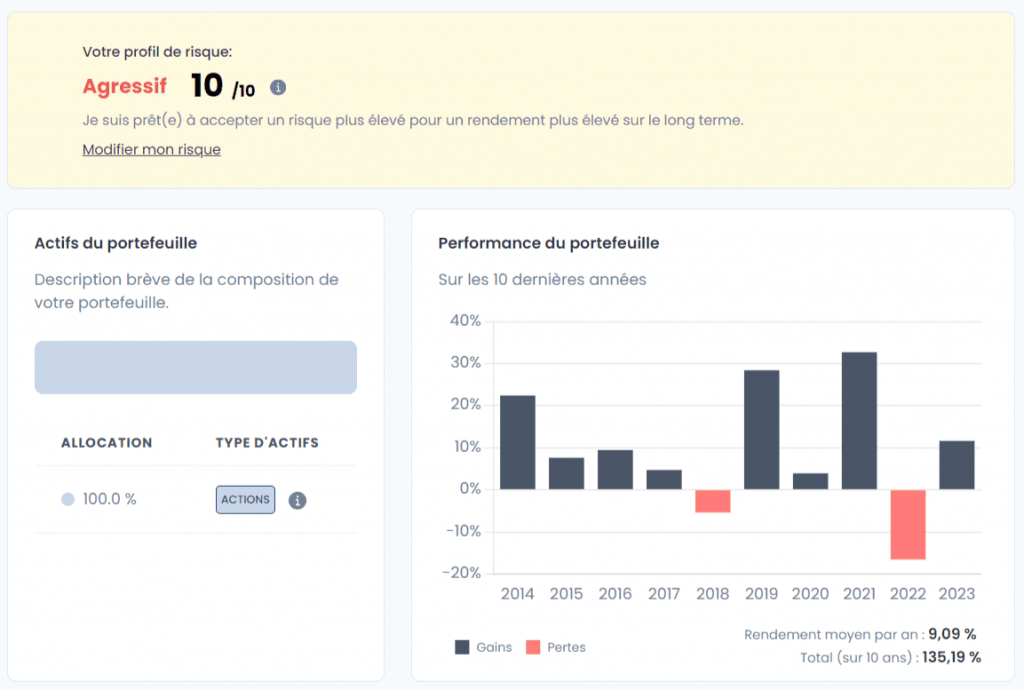

La gestion pilotée proposée par Ramify est une des plus personnalisées grâce aux 100 profils de risque définis et à l’utilisation d’algorithmes permettant de réaliser des simulations précises sur les rendements envisagés selon son profil.

Coup d’œil sur notre avis Ramify

| Avantages | Inconvénients | Coups de cœur |

|---|---|---|

| ✔️ Transparence et sécurité Gestion pilotée basée sur les ETF | ❌ Société récente : pas de gros historique sur les performances | 🔥 Performances 2023 supérieure à la concurrence (Yomoni, Nalo, Goodvest) |

| ✔️ Supports immobiliers disponibles (SCPI) | ❌ Pas encore d’application mobile mais un site très ergonomique | 🔥 Optimisation de la fiscalité |

| 🔥 Profil de risque adaptatif (100 compositions) |

Présentation de Ramify

Ramify est une fintech française créée en 2021 par Olivier Herbout et Samy Ouardini. La société est en pleine croissance, son équipe compte environ 20 talents et sa plateforme plus de 5000 utilisateurs.

Sa réussite ne passe pas inaperçue puisque Ramify a eu le droit à plus de 40 articles de presse depuis son lancement avec des parutions dans Les Echos ou Le Figaro par exemple.

💡 Ramify fait partie de la famille des robo-advisors au même titre que Yomoni, c’est-à-dire que la plateforme utilise les nouvelles technologies pour améliorer la gestion de ses services financiers : algorithmes ou intelligence artificielle sont autant de possibilités pour améliorer l’expérience utilisateur, proposer des coûts plus bas ou encore une meilleure accessibilité.

Pourquoi choisir Ramify

Ramify propose une solution d’investissement fiable et avec de belles perspectives de développement.

Concrètement, investir avec Ramif c’est :

Sécurité et qualité

Le siège social de Ramify est basée à Neuilly-sur-Seine, en région Île-de-France et son activité est régulée par des autorités de contrôle français : l’Autorité des Marchés Financiers (AMF) et l’ACPR qui assurent des contrôles réguliers.

Depuis ses débuts, Ramify possède l’agrément de Conseiller en Investissements Financiers ainsi qu’un enregistrement à l’Orias en tant que courtier en assurance.

Ramify est partenaire de l’assureur Apicil pour l’ouverture des contrats clients. Ce qui signifie que vous restez le seul détenteur des fonds investis, et que vous conserveriez vos fonds si Ramify venait à cesser son activité.

🏆 Prix sur son PER, élu meilleur PER 2022 avec une gestion pilotée à 1% par an, tout compris.

Les outils proposés gratuitement par Ramify :

🎓 La Ramify Academy qui est une branche informative qui est encore à ses débuts pour apprendre les notions de bases de l’investissement : épargne, bourse, SCPI, crypto, etc.

🔬 Le Ramify Lab qui est un espace qui propose gratuitement plusieurs outils de simulation comme un comparateur de frais ou un calculateur de retraite et autres.

Point fort : l’optimisation fiscale Ramify

Ramify met à disposition deux enveloppes fiscales qui sont l’assurance-vie et le plan d’épargne retraite (PER). La fintech profite des caractéristiques de chacun de ces contrats pour en tirer la meilleure gestion fiscale possible et donc une optimisation des rendements.

- L’assurance-vie offre des avantages fiscaux très intéressants sur les plus-values sortantes après 8 ans de détention. De plus, l’argent placé n’est pas bloqué (même avant 8 ans).

- Le PER permet également de bénéficier d’avantages fiscaux dès aujourd’hui en déduisant les versements que vous faites sur votre PER de vos revenus imposables sur l’année en cours (jusqu’à 10% de vos revenus). Mais l’argent est bloqué pendant jusqu’à votre départ à la retraite ou sous conditions.

Ramify vous accompagne en indiquant la répartition idéale des sommes à placer sur l’assurance-vie et le PER selon votre situation pour profiter au maximum des avantages de ces deux contrats.

💡 Ramify est la seule fintech à offrir un service d’optimisation fiscale pour une répartition des investissements entre assurances-vie et PER. De plus, il est possible d’ouvrir ces 2 enveloppes en une seule inscription, ce qui est très pratique !

Gestion 100% pilotée et personnalisée

Investir avec Ramify, c’est laisser la gestion de son portefeuille à des professionnels de la finance. A moins que vous ne vouliez absolument piloter vos investissements, Ramify est une excellente solution qui optimise au maximum votre portefeuille selon votre profil et apporte des performances inatteignables en tant que débutant ou investisseur occasionnel.

Le gain de temps est non négligeable, de plus qu’il permet de bénéficier des compétences d’un service d’experts dédié à la diversification continue des actifs et à l’analyse des marchés financiers.

Autant de critères qui sont inaccessibles pour un investisseur lambda qui passe quelques moments par semaine/mois pour analyser le cours de ses actions favorites.

Ramify utilise plusieurs éléments afin de rendre leur gestion personnalisée et surtout adaptée au profil de chacun grâce à des stratégies d’investissement et des profils de risque.

Deux stratégies d’investissement sont proposées :

- Essential : Composée à 100% en ETF, actions et obligations

- Flagship : Contient des supports d’investissement immobilier en plus (SCPI) afin de coupler les performances de plusieurs secteurs

| Essential | Flagship | |

|---|---|---|

| Apport minimum | 1000 € | 1000 € |

| Frais de gestion | 1% /an | 1% /an |

| Contrats disponibles | PER Assurance vie | PER Assurance vie |

| Nombre de profils de risque | 100 | 100 |

| Optimisation fiscale Ramify | ✔️ | ✔️ |

| Réinvestissement des dividendes | ✔️ | ✔️ |

| Composition d’actifs | ETF – actions/obligations Fonds Euro | ETF – actions/obligations Fonds EuroSCPI (immobilier) |

| Performances annuelles nettes de frais (2013-2022 / P10 / Assurance vie) | +8,4% | +8,6% |

| Performances annuelles nettes de frais (2013-2022 / P10 / PER) | +8,4% | +8,4% |

Chacune de ces deux stratégies d’investissement comporte 10 profils de risque qui vont définir la composition du portefeuille selon le cadre imposé par la stratégie.

On constate en effet que la stratégie d’investissement change à profil de risque égal : le Flagship propose une composition bien plus diversifiée et comportant une bonne partie de supports immobiliers : les SCPI.

Les solutions d’investissements Ramify

L’offre de produits d’investissement de Ramify est simple et efficace. Les deux enveloppes qui sont l’assurance-vie ou le plan d’épargne retraite peuvent être ouvertes individuellement ou simultanément pour profiter de l’optimisation fiscale proposée par Ramify.

Globalement, les performances espérées ne vont pas changer selon l’enveloppe choisie, ce sont le type de stratégie et le profil choisi qui auront un impact.

Les principaux éléments à prendre en compte sont la liquidité des fonds investis et les avantages fiscaux :

- Assurance-vie : Retraits partiels ou total en 72h / avantage fiscal au bout de 8 ans

- PER : Retraits possibles sous conditions / avantage fiscal instantané

👉 L’ouverture d’un PER et d’une assurance-vie permet de maximiser les performances et combiner les avantages fiscaux (réduction de l’imposition sur les plus-values et déduction des impôts sur le revenu à hauteur de 10%).

SCPI – immobilier

Bien qu’il soit possible d’investir dans des SCPI directement dans votre assurance-vie Flagship, Ramify possède également une offre de SCPI en direct – sans enveloppe fiscale.

L’immobilier, grâce aux SCPI en direct, est l’autre solution d’investissement phare de Ramify avec un ticket d’entrée qui débute à 187€.

L’avantage est notamment d’accéder à l’investissement en SCPI à crédit afin de bénéficier d’un effet de levier.

Depuis 2022, Ramify permet aussi d’investir dans des Private Equity, leur gamme est complète avec plus de 45 fonds d’investissement disponibles.

👉 Les fonds de Private Equity permettent d’investir dans des actions non cotées en bourse, ils sont une bonne solution pour diversifier son épargne.

En revanche, l’accessibilité n’est pas de mise car le ticket d’entrée peut varier de 1000€ à plus de 100 000€.

Nouveauté : le livret d’épargne sans risque

Depuis peu, Ramify propose un livret d’épargne avec un taux de base à 2.5 % qui est boosté à 4% les deux premiers mois et qui est sans risques.

- Aucun frais

- Ouverture dès 500€ de dépôt

- Disponibilité des fonds immédiate

✔️ Je le recommande si vous possédez un gros capital, en effet le livret A est limité à 22 950 € contre 1 000 000 € pour ce livret d’épargne

❌ Le point négatif : la fiscalité. En effet, à l’inverse du livret A qui est protégé de toute fiscalité, les plus-values du livret épargne My Money Bank de Ramify sont soumises à la flat tax

Analyse des performances

Les performances varient selon le type de compte et le profil de risque. Étant une société encore récente (2021), Ramify utilise le backtesting pour simuler sa performance sur les 10 dernières années.

💡 Le backtesting est une solution pour évaluer la performance d’une stratégie d’investissement en se basant sur des données historiques réelles qui permettent de simuler des transactions passées. Cela permet d’accéder à un historique long terme que la société ne possède pas encore.

Ainsi, on peut voir de très bonnes performances sur 10 ans pour un contrat flagship en profil 10/10 ou le rendement moyen annuel est de 8,8% net de frais. En 2021, le portefeuille a même atteint un pic record à +33% pour la stratégie Flagship.

Il est possible d’accéder à ces performances au moment de votre simulation, vous devrez d’abord renseigner vos souhaits d’investissements et ajuster votre profil de risque selon 100 profils ! Et chacun possède une composition différente avec plus ou moins de support en actions, obligations, immobilier ou fonds euros.

Même si les investissements Ramify fonctionne de manière automatisée grâce à la gestion pilotée, vous avez à votre disposition plusieurs leviers pour booster fortement les performances de votre portefeuille :

- L’activation de versements programmés pour booster la performance grâce également aux intérêts composés.

- L’ouverture simultanée de deux enveloppes pour bénéficier de l’optimisation fiscale proposée par Ramify.

Quels sont les frais sur Ramify ?

Point majeur lorsque l’on choisit une solution d’investissement, les frais ont un impact direct sur la performance de son portefeuille. Sur ce sujet, difficile de faire mieux que Ramify qui propose actuellement une gestion pilotée tout compris à seulement 1% par an (cette offre devrait passer à 1,45% à termes pour les nouveaux clients).

| Ramify | Banques traditionnelles | |

|---|---|---|

| Frais d’entrée et de sortie | 0% | 3,42% |

| Frais de gestion | 0,3% / 0,75% | 0,96% |

| Frais d’enveloppe | 0,5% | 0,7% |

| Frais de supports | 0,2% | 1,71% |

Finalement, Ramify ne se rémunère qu’à hauteur de 0,3% ou 0,75% selon l’offre en cours. Les frais restants correspondent aux frais d’enveloppe reversés à APICIL et les faibles frais variables selon les supports d’investissement (ETF, SCPI, etc.)

Avis sur l’expérience client

Plateforme très agréable, elle est réellement moderne et très agréable dans son utilisation : on se retrouve dans une vraie application web pensée pour l’expérience utilisateur.

- Tout est fluide, sans détails superflus

- Beaucoup d’informations à disposition, même sans avoir encore contractualisé (fiscalité et simulation)

- Possibilité de reprendre une souscription en cours

- Historique des conversations avec les conseillers

Le service client est un point fort de Ramify, les conseillers sont à disposition pour répondre à nos questions via le tchat en ligne et effectuer un accompagnement personnalisé en prenant rendez-vous avec un conseiller.

Côté avis client, bien que le volume ne soit pas encore très élevé, les retours sont clairement positifs avec un score de 4,7⭐ sur Trustpilot et 4,9⭐ sur Google.

Mon avis sur Ramify

L’optimisation de la fiscalité est un très bon élément que l’on ne retrouve pas forcément ailleurs. De plus, Ramify est très transparent sur son fonctionnement.

Ses frais réduits en font l’une des solutions les moins coûteuses pour investir, le tout avec une gestion pilotée très diversifiée.

Mon avis sur Ramify est très positif jusqu’à présent ! Mon parcours utilisateur sur leur plateforme a été fluide et leurs réponses rapides. Surement l’une des plateformes les plus fonctionnelles.

Ramify souhaite rapidement faire évoluer son offre en proposant d’autres enveloppes fiscales ainsi que la possibilité d’investir dans les cryptomonnaies !

En bref, une excellente solution d’investissement en gestion pilotée qui va prendre une belle place dans le marché au fil des années.

- Système d’optimisation fiscale très intéressant en couplant assurance vie et PER

- Gestion pilotée finement personnalisée selon votre profil de risque

- +10 produits d’investissements : SCPI, Crowdfunding immobilier, Œuvres artistiques, livret d’Épargne…

frais de gestion

3 moisOfferts